经济下行,房价走低,则银行贷款收紧,这几乎已经成为金融市场一个铁律。然而,破局者已经出现。9月1日,国际清算银行(Bank for International Settlements,以下简称BIS)在官网上发表的工作论文指出,以蚂蚁集团“310”信贷为代表的金融科技模式,可以平滑房地产价格及经济周期对贷款的影响,让信用优良的企业可以随时贷到款,促进金融安全及经济发展。

(图为网商银行客户——冷锅串串店“三不摆”)

传统银行的贷款通常需要担保抵押,抵押资产以房地产为主,因此贷款受房地产影响很大。而蚂蚁集团旗下网商银行独创的310全流程线上信贷(3分钟申请、1秒钟放款、0人工干预)基于对小微商家的信用画像来制定贷款额度及利率,不受抵押资产影响。

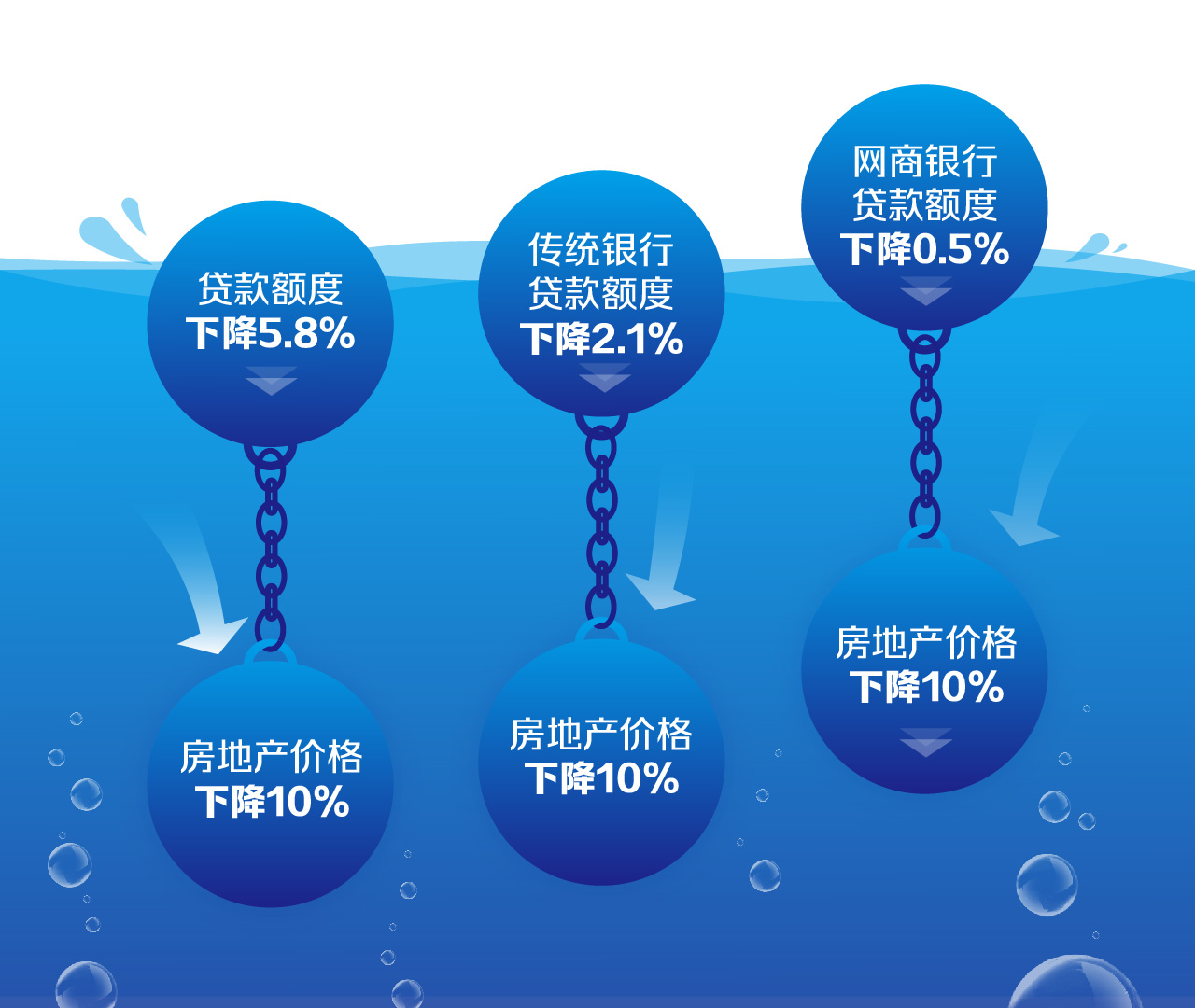

此次BIS发表工作论文,在研究对比了传统银行抵押贷、传统银行信用贷和网商银行小微企业信用贷款后发现,房价下降10%,传统银行抵押贷额度下降5.8%,传统银行信用贷额度下降2.1%,而采用大数据风控为基础的网商银行小微信用贷款额度降幅最小,仅为0.5%,几乎不受影响。

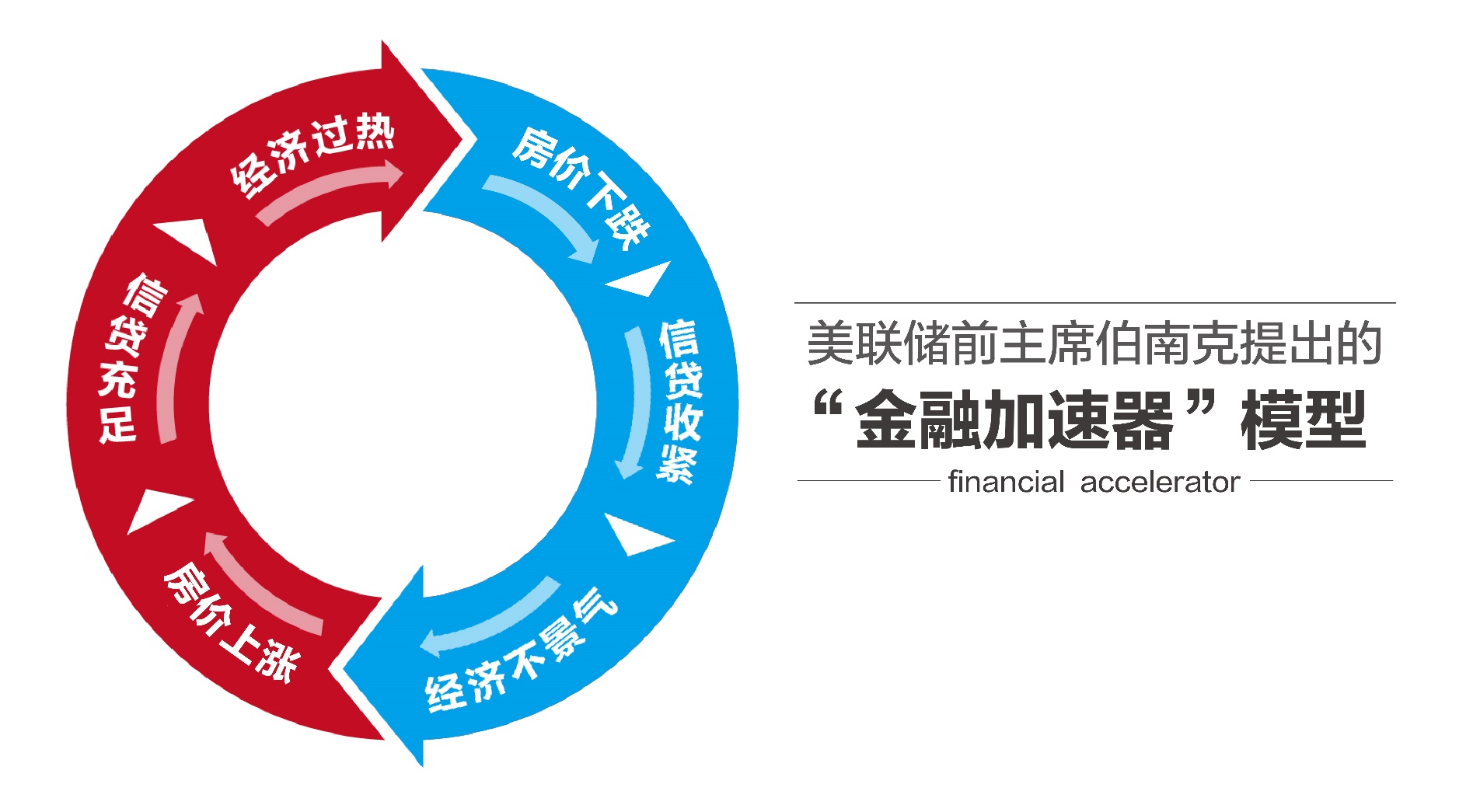

1996年,美联储前主席伯南克提出的“金融加速器”模型。具体来说,在经济繁荣、房价上涨时期,房价升高,银行会据此增加放贷供给,造成经济过热;而在经济衰退时,房价下跌,商业银行就会减少放贷,加剧经济的萧条。商业银行抵押贷款的这种顺周期特性,加剧了实体经济的波动。从90年代的日本经济危机到2008年次贷危机都印证了这一理论。

海通证券的一项研究表明,中国金融业和房地产之间依存度非常高,共同主导着经济走势,房地产相关行业贷款占全部贷款比重达到34%,发行的信用债存量占非金融信用债总量的近50%。因此,业界一直认为中国经济急需与金融和房地产解绑。

2020年4月,国务院常务会议也提出“要引导银行提高信用贷款的比例,降低抵押担保的过度依赖”。但是对传统银行而言,由于信息不对称问题严重,难以为小微企业作出精准的信用评估,信用贷款可能会面临成本过高或是风险过大的问题,推广一直存在较大难度。

上述论文指出,即使抵押品资产价格下跌,只要企业经营稳健,就可以根据信用风控贷到款,不会因抵押品价格下降被抽贷。因此,基于金融科技的310信贷等模式能帮助很多无法提供抵押品的小微企业获得贷款,与此同时,还能降低金融风险,促进金融稳定。