随着网络电信诈骗案件不断增长,诈骗方式和手法不断变化。从电话诈骗向互联网诈骗、从全国分布向重点边境地区集聚、从“短平快”向长线套路诈骗,花样翻新,技术手段不断迭代。同盾科技安全专家及策略建模总监阅微表示,面对越来越“高能”的黑产犯罪组织,金融机构需要借助科技之力,升级武器,革新战法。

此前,中央印发《关于加强打击治理电信网络诈骗违法犯罪工作的意见》,对加强打击电信网络诈骗作出全面部署,提出从严惩处、科技支撑、源头治理等多项原则。与此同时,多家银行为保障客户账户和资金安全,也及时落实监管规定,下调个人账户线上交易限额。

多家银行向媒体回应,近期电信网络诈骗频发,限额主要是为保障客户账户和资金安全,落实监管规定,针对电信诈骗以及背后的反洗钱、资金安全问题采取的行动。

过去,精准诈骗都是先获取个人信息再定制骗术,而现在的精准诈骗,甚至不需要获取详细的个人信息,很多都是通过精准的网络引流实现。

究其原因是欺诈团伙越来越善于利用数字技术,精确识别欺诈目标并采取措施,攻击变得更有针对性。面对越来越“高能”的电诈组织,银行反诈机制的要点就是分辨真假虚实,主要是识别是人是机、是不是非本人、是不是本人异常、是不是被诱导的主观操作,或者是信息被泄露之后的他人代操作等。

阅微表示,银行构建涉诈防控核心知识体系应该包括:便于直接匹配筛查的名单及准入评估机制,典型案件提取的强特征规则,以及针对不同场景、弱变量、弱特征的AI模型和用于团伙挖掘、溯源分析等知识图谱。

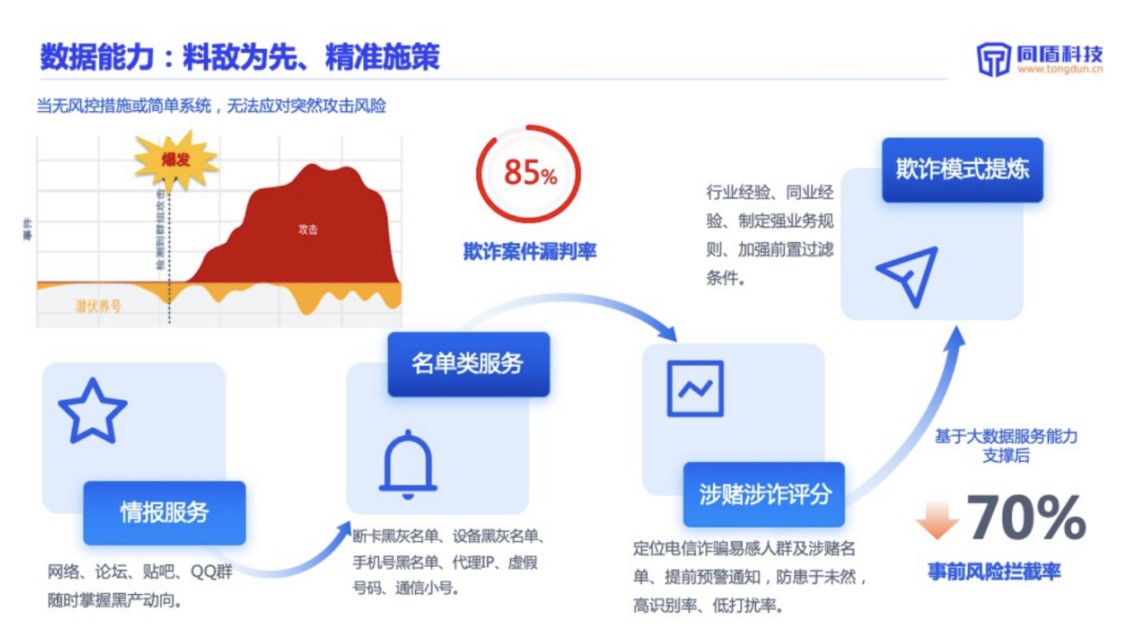

当核心体系落地时,同样关键的是金融机构要具备很强的数据能力,起到料敌为先、精准施策的作用,包括情报服务、设备名单类服务、受诈易感人群评分和关联风险分,近而使金融机构有针对性的布设名单、强特征规则、AI模型和图谱挖掘能力等。

各类反诈模型的构建也要从受害人与攻击者双重视角分析,主要侧重账户侧与交易侧,并辅以其他数据维度识别,让大数据建设与AI建模互补、迭代,加固风险识别能力。

基于电诈的操作链路,阅微给银行和金融行业建议的思路:第一步是做限量排查,实现部分交易的事中拦截,在名单和强特征筛查规则的基础之上,通过终端安全和专家涉赌涉诈模型,对当前的风险快速地进行侦测和止付。

第二步是通过对银行的用户行为数据进行采集、清洗、加工,实现精准涉诈类的风险画像,并且通过相关的机器学习算法,实现对交易实时、准确的监测防控。

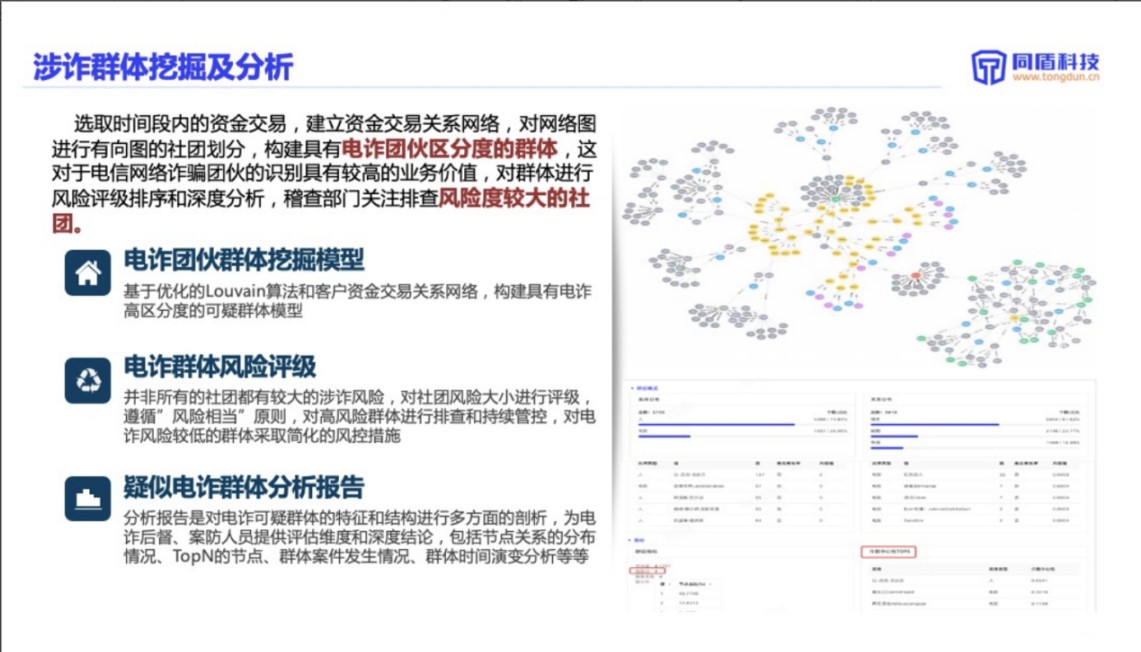

第三步是在侦测出犯罪团伙的同时,发现与犯罪团伙相关的上下游链路,即借用知识图谱完成针对上下游的顺藤摸瓜。因为团伙犯罪的犯罪性质、操作链路、工具行为等,都高度相似。

综上,金融机构探索运用生物识别、机器学习、实时计算、知识图谱、联邦学习等前沿技术,与银行具体业务场景深度融合,为银行客户建立涵盖不同业务场景的风险侦测与信息共享机制,实时动态感知风险全局变化,实现“风险看得见、查得准”。

同时,利用数字化手段透过复杂业务表象,搭建穿透式风险分析,并建立跨部门、跨场景的联防联控体系,确保“风险拦得快、管得住”。最后,通过主动防御、全面洞察、精准施策,提高洞察客户的能力,有效降低风险发生的概率。

近年来,同盾科技为客户建立自主风控能力,提供工具赋能和知识赋能。同盾科技不仅具备丰富的项目实战经验和知识资产沉淀,还拥有强大的涉赌涉诈咨询团队与产品研发团队。未来,同盾也将继续辅助金融机构,为电信网络安全、金融业务安全保驾护航。