©️资本侦探原创

作者 | 亚澜

风云变幻,2020年的全球资本市场在各种因素的加持下充满了不确定性。无论是美股的巨浪滔天、港股的二次上市大潮,还是A股科创板的人心激荡……这是一个大江大河的资本时代,也是一个对每个人来说都有着前所未见的机遇时代。

从个人的角度,以美股打新为例,与A股、港股不同,美股IPO的新股分配其实完全由发行人和主承销商协商决定,没有向个人投资者募资的硬性要求。在过去,“华尔街之狼”主导的新股环节往往面向机构投资者募资,当优质股出现时,连机构投资者都抢破头,根本没有普通个人投资者的机会。而现在,老虎证券等新锐券商的出现,给个人投资者以入局的机会,让散户也能参与到以往只有机构投资者才能参与的美股新股认购过程中。

而从中介机构的角度,巨浪之下,大水大鱼——投行、经纪、ESOP(员工持股)管理等业务均迎来了增长空间,此刻正是其多元发展、齐头并进的好时机。与此同时,打新能力也对经纪业务形成良性助力,从而开启良性循环的飞轮效应。

“老虎”起跳

老虎证券正是这个时代下的典型切片。从最初IPO以来一家以经纪业务为主的互联网券商,目前已经逐渐发展成一家拥有经纪、投行以及ESOP管理等业务相结合的综合性互联网券商。同时,老虎证券几块业务正在形成相互促进的“飞轮”效果,因此公司业绩也逐渐形成了多元化的快速增长趋势。

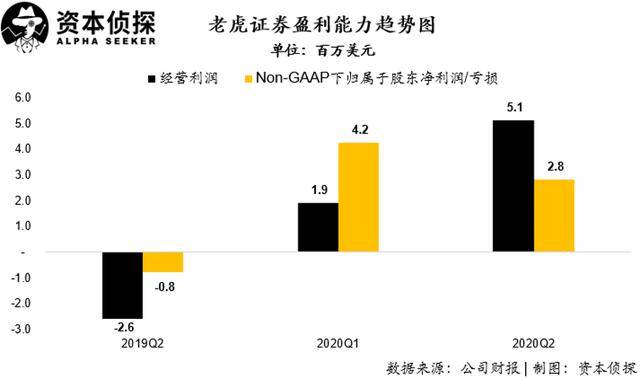

8月18日,老虎证券公布了其2020年二季度业绩报告。报告显示,老虎证券本季度取得营业收入3009.66万美元,同比大增121.8%,为单季度历史新高;公司Non-GAAP下归属于股东净利润282.44万美元,净利润率为9.4%,公司已经连续两个季度实现盈利。

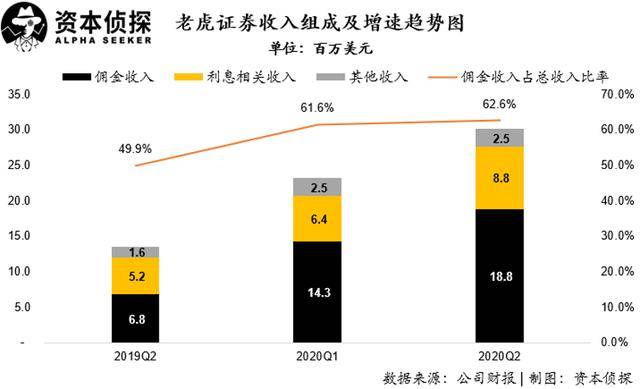

具体来看,在收入组成上,老虎证券本季度经纪业务相关的佣金收入达到1883.92万美元,相比去年同期大幅增长178.2%,而经纪业务的快速增长也是推动老虎证券整体收入增长的核心引擎。

公司本季度利息相关收入为876万,同比增长69.2%;而以投行、ESOP等机构业务为主的其他收入本季度为250万美元,同比增长54.1%。

公司收入的快速增长,主要是归功于公司用户数量的快速增长以及整体交易规模的持续扩大。

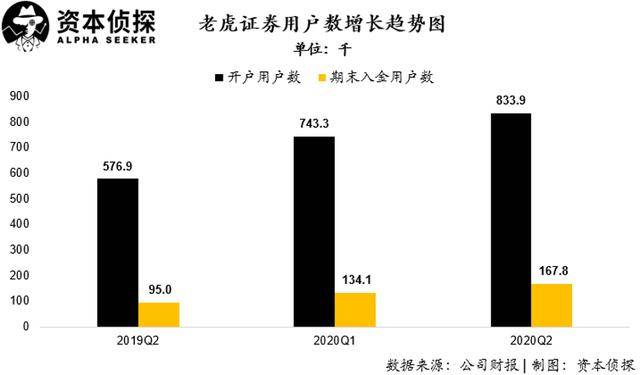

截止二季度末,老虎证券累计用户开户数量达到83.4万,同比增加44.5%,单季度净增开户数9.1万;而入金客户数本季度末达到16.8万,同比增长76.6%,单季度净增加3.4万,均创下单季度增速新高。

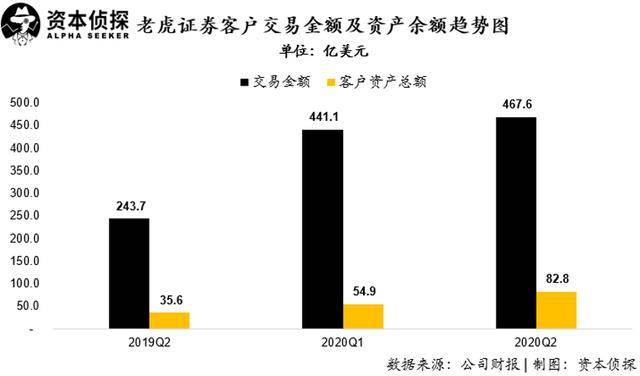

交易金额上,老虎证券本季度交易金额为467.6亿美元,同比大增91.9%,而交易规模的增加也是促使佣金收入增加的直接原因。另外,公司期末客户资产总额达到82.8亿美元,同比增长132.9%,单季度净增长27.9亿美元,同样创下历史新高。

值得注意的是,老虎证券无论是交易规模、资产规模、还是入金用户数均呈现爆发式增长,其背后最核心的推动因素之一就是公司推出的美股打新业务。

美股打新业务的推出,使得更多的散户可以参与到以往只有机构投资者才能参与的美股新股认购过程中,这在很大程度上激发了更多散户入金以及交易的热情。

美股打新王者效应

事实上,“打新”这件事并不是今天才有的。

在A股和港股,新股发行要求发行人拿出一定比例的份额给到散户进行公开认购,散户则会根据持仓及认购金额的大小摇号中签(认购金额越大,中签概率越高)。

而美股则完全不同,由于美股市场长期以来的市场参与者主要以专业机构投资者为主,因此美国新股是不向散户提供官方认购途径的,只有投资机构或资金千万以上的大散户才能拿到份额。

美股IPO的新股分配是由发行人和承销商,在向机构投资者进行路演及询价后协商决定,对于市场上非常热门的公司,机构投资者之间的竞争往往异常激烈,认购金额往往会大幅超过总募资额,因此很少会再向散户进行募资。

传统投行出于自身销售便捷等因素考虑,也更倾向于面向机构投资者进行销售,个人投资者如果对标的公司感兴趣,则仅能通过上市后的二级市场进行交易买入。但通常情况下,热门公司股价在挂牌当日集合竞价阶段,就会大幅升高,因此个人投资者很难在低位买入,也很难享受到股价上升带来的红利。

对公司而言,如果股东结构中全部为机构投资者,而机构投资者更多的是对公司股票进行长期持有,因此在公司上市后股票的交易频率以及交易规模(Trading volume)就会大受限制,公司在二级市场的流动性及真实价值也难以体现。

实际上,券商在拿到新股发行份额后,其是否向个人投资者销售完全要看该券商的自身意愿(由于散户销售管理更复杂麻烦,大多数券商在拿到份额后会更愿意销售给机构投资者)。

这样的背景与客观现状,使得个人投资者很难参与到高成长公司上市的资本盛宴中。美股打新需要一场“平民化”的革命。

老虎证券2017年底首推美股个人打新业务后,闸门被开启,一众互联网券商也在2019年先后加入。

一方面,以老虎证券为代表的互联网券商通过技术手段,可以有效的降低了面向个人投资者分配新股的成本,这与传统券商主要面向机构投资者形成互补;

另一方面,华人投资者在全球市场崛起,这些从中国本土成长起来的中概股能通过互联网券商拥有的庞大线上用户基础,精准触达核心活跃投资者群落。

老虎证券今年参与发行的中概股声网、燃石医学、传奇生物以及金山云,公司分别贡献了1.95亿、3.6亿、1.2亿和1亿美元订单,而就在7月底上市的理想汽车,老虎证券作为承销商贡献的总订单额则达到18.87亿美元。

老虎在打新上的分配政策也是吸引投资者入场的“杀手锏”。前文提到,美国新股不向散户提供官方认购途径,因此也不存在统一的分配规则,具体怎么分完全由券商自己决定。而老虎或因互联网基因和草根出身,从一开始就站在了金融民主化一侧,选择了对散户更为友好的“普惠制”。老虎官网显示,其打新分配第一原则是让尽可能多的用户获得中签机会,第二原则是申购数量优先,以综合加权的方式向申购数量多的用户分配更多的股数。

在这样的背景下,今年以来,老虎提供的15个打新中,达达、燃石医学等10支新股的中签率达到100%,一些申购金额大的客户,其打新中签分配到新股甚至比一些机构打破头抢到的份额还多。而如果从2017年算起,老虎已经提供了55个美股新股的打新服务,其中有33个为老虎独家。

当然,如此“雨露均沾”的分配只有头部的强势券商才能玩得起。近两年,随着入局者的不断增加,互联网券商对于打新项目和份额的争夺也越发激烈。老虎证券则通过加大对投行业务的发展力度,逐步以承销商的身份参与到美股IPO发行中,替代分销商的身份,从而推动拿到更多的独家项目和优势打新份额。

承销商是指,证券公司与发行人直接签署协议,为其新股发行进行销售,相当于是“一手经销商”;而分销商则是一些小型券商在无法成为发行人承销商的情况下,通过与大型券商签署协议,从大型券商处再拿到一定份额,相当于“二手经销商”。

根据Bloomberg及SEC Edgar Data的数据显示,截止今年上半年,在16家赴美IPO的中概股中,老虎证券参与了11家,其中作为承销商参与的有6家,是该期承销最多中国公司赴美上市的券商。而就在7月底火爆上市的理想汽车,老虎证券也与高盛、摩根士丹利、瑞银、中金公司等世界顶级券商一起,成为公司新股发行的联席承销商。

图片来源:理想汽车招股书

这对于老虎证券来说,是一个公司、散户、券商“三赢”的动作。

在向散户打开美股打新大门,实现普惠的同时,用户的参与度以及活跃度也得以被有效的释放——老虎证券在本季度无论是总交易金额、期末用户资产余额、开户用户数以及入金用户数方面均创造了历史新高的水平,且同比均实现大幅提升。

美股打新上的领先优势,使得更多散户在其他平台无法参与的情况下,转投奔老虎证券,而这在数据上也有直观的体现。

在二季度中概股IPO火热的情况下,老虎证券单季度净增开户用户数9.1万人,净增入金用户数3.4万,新增入金/开户用户比例高达37.2%(3.4/9.1=37.2%),远高于目前总的入金/开户用户比例(二季度末20.1%)。而二季度期末客户资产余额比例更是环比增加50.8%。这也充分说明了,大量的新增用户是直接持币入场参与,特别像理想汽车这样的热门公司,很多投资者看到了今年上半年特斯拉概念的火热,直接入场参与认购,而不是仅仅开户试观望的状态。

另外,相比港股打新更多的用户是通过杠杆融资进行申购,美股打新则完全是现金申购,这也进一步说明了这部分用户拥有更高的资金实力以及更强的参与度,平台用户质量也得以进一步提升。

参与美股打新用户数量的快速提升,也进一步带动平台美股交易量的提升。

新增用户在美股打新后,未中签的资金会大量流入二级市场进行其他股票的交易。同时,中签部分的股票,在取得较为理想的收益后,很多散户也会选择交易出手。交易频次和交易量的提升,共同推动老虎证券佣金收入的快速提升。而大量散户入局给美股市场注入的流动性,也使得总的股票交易流动性得到提升。

美股打新业务,给老虎证券带来了正向循环增长的“飞轮效应”。

美股打新业务使得更多的个人用户可以参与其中,在增加平台用户数量的同时,促进公司佣金收入快速增长;用户数量的增加又保证了公司在得到IPO份额后能够足额甚至超额完成销售;而优异的销售记录,又使得更多的拟IPO企业愿意与老虎证券合作,进而推动公司投行业务的快速发展;而更多的成为美股IPO承销商后,又会使老虎证券与发行人关系更加紧密,从而进一步推动公司ESOP等To B业务的发展;同时,为更多优质企业承销IPO,也会加速更多优质用户的流入。目前,以美股打新业务为入口,老虎证券已经形成一套有效的正向增长循环。

除了美股打新业务处于领先地位外,公司在其他业务方面也在积极创新,开疆拓土。对于港股打新业务,老虎证券也在尝试不断优化体验。在二季度的一些港股打新项目中,公司提供20倍杠杆申购,其中就包括像网易回港项目的IPO申购,老虎证券用户认购额高达47亿港币。融资倍数的提升,在提高用户中签率的同时,也帮助平台吸引了不少用户。

回过头看,老虎在2017年踏入投行的这一步极为精准。在参与超过50宗美股IPO发行后,其投行业务除了助推投资者分享美股IPO盛宴,驱动经纪业务,还或将成为老虎的另一个增长极。

近期,老虎证券旗下美国全资子公司近期拿下了包括投研、证券自营交易、美国政府证券经纪商、销售公司债券的经纪商或者交易商、15-6(协助外国经纪商分发其研究报告给美国机构客户和执行外国证券交易)在内的5张美国金融牌照。其中,投研和自营牌照将有助于提升其投行业务的深度服务能力,进一步加深老虎证券作为中概股出海标配投行的护城河。

加上之前在美国已持有经纪牌照、投行牌照、注册投资顾问以及期货等15块牌照,老虎证券在美国已获得20块证券牌照。而公司目前在美国、澳大利亚、新加坡等国家和地区总共获得24块证券牌照或资质,为中资美港股券商中持牌最多样化的券商。

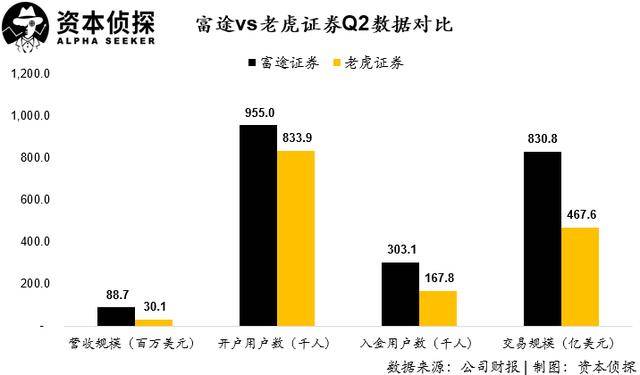

目前,尽管老虎证券在营收规模上相比较富途有所差距,但公司在开户用户数、入金用户数以及交易规模等核心经营指标上相比较富途仅是略微落后,而公司目前市值相比较富途证券仅为不到1/4,公司股价存在严重低估的情况。

资本市场也通过股价对公司的业绩表示了认可,公司股票自年初以来已经增长接近翻倍,而自4月份疫情后低点以来,公司股价已累计增长近两倍。

而这一切,也才刚刚开始。