2月25日,东软熙康控股有限公司(以下简称“东软熙康”)递表港交所,计划在主板上市。高盛及中金公司为联席保荐人。

据悉,东软熙康此次IPO募集资金将用于拓展以城市为入口的云医院平台,扩大医疗网络及用户群;将用于丰富其在整个行业加之链上的产品,以提供更加专业多样化的医疗服务;用于技术基础设施及数据处理能力的研发;用于营运资金及其他一般公司。

据速途网了解,该公司曾于2021年5月31日向港交所递表,现已失效。此外,2021年12月1日,东软系另一家企业东软医疗也在招股书失效后的第二天,二度递交招股书。

公开资料显示,成立于2011年的东软熙康控股有限公司NEUSOFT XIKANG HOLDINGS INC.(以下简称“东软熙康”)作为中国新医疗服务市场的先行者之一,是中国首个以城市为入口的云医院平台。业务模式主要分为云医院平台服务、云医疗健康服务、智能医疗健康产品三个分部。

根据弗若斯特沙利文的报告,截至2021年12月31日,按覆盖的城市数量计算,东软熙康是中国最大的云医院网络。截至2021年12月31日,东软熙康的网络包括中国28个城市的以城市为入口的云医院平台,有2126家医院与公司的云医院网络连接。

招股书显示,在过去的2019年、2020年和2021年三个财政年度,东软熙康的营业收入分别为4.00亿、5.03亿和6.14亿元人民币,相应的净亏损分别为2.18亿、1.99亿和2.94亿元人民币;相应的经调整净亏损分别为2.07亿、1.49亿、1.25亿元人民币。

谈及亏损的原因,东软熙康在招股书中表示:主要是由于不断扩大的业务规模及产生的收入无法完全补足公司的各项成本及开支。

毛利润方面,2019年-2021年度,东软熙康的数据分别为0.885亿、1.34亿、1.70亿。东软熙康2021年第一季度毛利为662万,上年同期的毛亏损为780万。也就是说,虽然东软熙康的营收及毛利都呈现逐年上涨的趋势,但仍未摆脱亏损的状态,增收不增利。

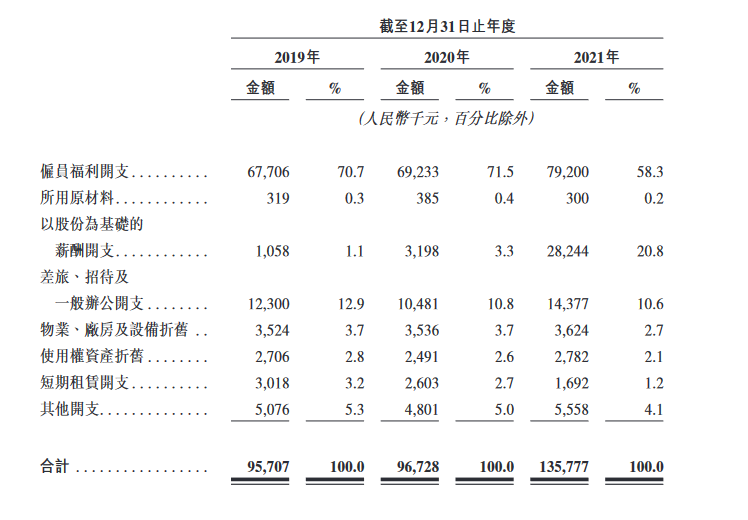

研发支出方面,报告期内,行政开支分别为1.06亿元、1.13亿元及2.13亿元;研发开支分别为0.71亿元、0.67亿元及0.86亿元。反之,在销售及推广方面,东软熙康则有0.96亿元、0.97亿元、1.36亿元的支出。这也意味着,在行政、研发及销售三者之中,东软熙康对研发的支出仍有待提高。

招股书还显示,东软熙康的薪酬开支在报告期内占比增势迅猛,由2019年的1.1%,增长为2020年的3.3%,直至2021年的20.8%。

值得一提的是,在东软熙康意图上市的背后,也承担着“业绩对赌”的压力。

2014年,东软集团对子公司东软医疗进行拆分,同时公布了《关于子公司引进投资者的公告》。公告显示,威志环球、高盛、通和等投资者共同对东软医疗和东软熙康进行了增资。不过,增资的背后,还包括东软医疗和东软熙康必须在6年内成功上市的条款。一旦二者上市失败,东软集团则必须按照每年8%的复利回购股权。

据悉,这份协议将于今年9月正式截止。而今,距目标日不过只剩6月有余。而这也意味着,未来的半年将是东软集团最后的机会,倘若两家公司未能成功上市,东软集团将会遭受巨大的损失。

行业内,根据弗若斯特沙利文的资料,2020年中国新医疗服务市场的市场规模达人民币1092亿元,预计将于2030年进一步增至人民币18349亿元,年复合增长率为32.6%。

因此,在速途网看来,对东软熙康来说,如何在身背上市压力的情况下,抓住机遇扩大自身影响力也成为其IPO后的首要任务。